标题:药明康德生物板块6月13日在港上市,拟募资39亿元,离千亿市值还远吗?

本文转载自“E药经理人”。

5月24日,据路透社引述销售文件透露,内地生物制剂服务供应商药明生物技术拟主板上市,发行约1.93亿股,相当于扩大后股份17%,其中88%为新股,12%为旧股,而此次招股总数中,90%位国际配售,10%为公开发售。

据了解,药明生物技术今日(5月24日)起路演,预计6月6日定价,6月13日挂牌上市,股票代码为02269-HK。招股价介乎18.6元至20.6元之间,集资最多39.76亿元。此次联席保荐人美银美林、摩根士丹利及招商证券国际。

药明生物脱胎于药明康德成立于2011年的生物制药和生物工艺部、生物新药发现部,在2015年独立成单独公司,提供有关生物制剂药物发现、开发及生产的一系列综合服务。在今年1月4日,药明生物正式公布赴港上市申请说明书。由此开启了药明康德自从2015年从纽交所退市后再次资本化的第二步。

而今年3月23日,药明康德在其官方网站发布了上市辅导公告,这意味着其资本化的第三步——药明康德A股上市正是提上日程。此后,彭博发布消息称,药明康德计划通过上海IPO,拟募资200亿元人民币,而且彭博援引知情人士的话,公司希望在一年内完成上市。

1、药明生物价值几何?

按照2016年收益计算,药明生物技术于中国生物制剂研发服务市场排名第一及全球生物制剂研发服务市场排名第五,市场占有率分别达到48%及1.8%。

公开的数据显示,药明生物2014~2016年分别实现营收3.32亿元、5.57亿元及9.89亿元人民币,净利润分别是4198万元、4451万元及1.41亿元。从数据不难发现,药明生物这两年增长速度很快,营收增长超过了65%,而净利润去年的增长更是超过了200%。

路透报道称,药明生物是全球独一无二的开放式生物技术平台,提供端到端解决方案,客户对该公司服务的需求一般会随着生物制剂开发过程推进最终实现商业化生产而增加。

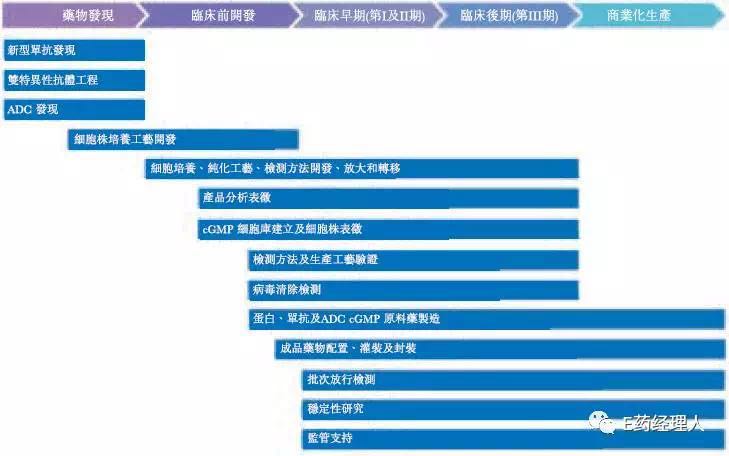

截止去年底为止,其团队由732名科学家组成。不仅运营着全球顶尖的细胞培养开发实验室,配备超过260套独立容量为1升至200升不等的生物反应器,而且还在建造全球最大的使用一次性生物反应器的生物制剂商业化生产设施,规划产能30000升。目前业务范围共涵盖五个阶段:药物发现、临床开发、早期(第Ⅰ及第Ⅱ期)临床开发、后期(第Ⅲ期)临床开发及商业化生产。

而根据招股说明书披露的信息显示,其客户包括阿斯利康、基因泰克、强生、哈尔滨誉衡、正大天晴、华兰基因等。药明生物表示,公司的合作伙伴包括了目前全球TOP20中的11家企业。

外界此前对于生物医药板块上市的估值约为100亿元,但是从目前的情况来看,这个数值显示是比较低的。从发布的招股说明书来看,药明生物的股东有药明康德创始人兼CEO李革及其配偶赵宁,执行副总裁兼董事刘晓钟及业务高级副总裁兼国内市场部主管张朝辉等。

2、离千亿市值有多远?

药明康德作为CRO领域的老大,其自退市之后的每一步资本化都备受行业关注。而且对于其将公司一分三再上市的猜测是,三者一旦全部实现上市,其总市值超过千亿,且有可能超越恒瑞。

先于药明生物上市的是药明康德旗下的主要从事CDMO代工业务的合全药业,其于2015年在新三板挂牌上市,被认为是药明康德回归的第一枪。其上市之后业绩表现颇佳,2016年财报显示,其营收16.38亿元,较2015年增长了29.07%,实现净利润4.9亿元,增长33.59%。其市值也已经达到了185亿元,是新三板医药类的市值老大。

值得注意的是,2015年药明康德在纽交所退市时,其市值不过33亿元,约合220亿元,而其合全药业的目前市值,在新三板这样的交易冷淡的资本市场能够拿下的市值与整体退市前的市值已经仅有一步之遥。而现在药明生物即将上市,这两块市值相加便轻松超越纽交所退市时的市值。

药明生物上市毫无悬念,合全药业取得好成绩,而剩下的在A股上市的业务将是药明康德这家公司留给市场最能激发现象的精准医疗相关业务,这将是药明康德资本化的重头戏。据了解,这两年药明康德在该板块的布局正在逐步加大,自2013年3月,药明康德从Illumina公司购入一套illumina HiseqX10测序系后,2015年年初,又以6500万美元收购美国NextCODE公司,后者是全球唯一一家拥有大规模储存人类全基因信息的集中式数据库。

通过快速并购,药明康德在两年内基本实现基因测序上下游产业链布局,并在去年联合华为推出了针对基因测序消费级市场的产品“明码云”,布局终端市场业务。

从资本市场的角度而言,药明康德这几年除了在主打的研发外包服务方面继续拓展之外,已经开始打造基因测序、免疫疗法等精准医疗概念方面的业务,这些资本市场的热点题材将会为其上市增彩不少,也是其进行募集200亿元的底气所在。

此外,从外界的预估来看,很多人对于药明康德整体业务市值为1000亿元的说法比较认可,从目前前两者市值总预估值在300亿元上下,那么A股上市的这块业务市值预估将会在七八百亿元,由此预估,募集200亿元不是没有可能。

在药明康德退市时,参与私有化的财团有汇侨资本、淡马锡、平安集团、高瓴资本、宜信财富等一批国际知名投资机构。曾经参与私有的汇桥资本人士曾向E药经理人说:当时药明康德退市很多资本都在抢,因为大家知道药明康德退市,再上市时市值空间很大,而且速度也很快。

其实,从退市时参与其中的资本势力来说,他们对于A股IPO是有足够的实力和能力的。而另一方面,就药明康德创始人李革而言,其更是对于资本运作手段也颇为娴熟。所以整体而言,药明康德的上市速度可能会比一般的企业快。

行业此前盛传“药明康德离千亿市值只隔着亚洲资本市场的一个上市代码”。现在,药明康德三线齐发,离千亿市值到底有多远?从时间上看,可能明年我们就能看到千亿市值的景象了。